- 首页

-

营销工具

-

推广服务

-

资讯中心

发布者:三维推

2022-05-13 16:10:59

阅读: 1379

社交赛道虽然竞争激烈,却屡屡有新玩家能突围成功。这篇文章通过分析国内外多个社交巨头和独角兽的成长路径,总结出了新玩家能后来居上的原因,和其与老玩家在变现方式上的差异,不妨来看看。

社交平台永远不缺新故事。

最新的“男一号”是“网瘾中年”马斯克,以440亿美元为代价正式入主Twitter之际,他已准备好了包括改进产品、降低广告依赖等一系列改革计划,试图重振这个昔日社交王者的辉煌荣光。

就在马斯克官宣收购Twitter后的五一前夕,曾被轰出Twitter的特朗普,自创的新社交平台“Truth Social(真实社交)”竟然后来居上,在AppStore社交排行榜上击败Twitter和TikTok,跃居第一。

而在国内,社交赛道同样不平静,百度上线了语音社交App“嗨圈圈”,360则模仿虚拟社交巨头Discord,推出了“N世界”等。

社交平台没有唯一最优解,赛道上永远不乏新玩家。

一方面,来者汹汹,成者寥寥。艾瑞咨询发布的报告显示,国内应用市场上,僵尸应用占比八九成,其中,社交类应用占比35%,死亡率最高。

另一方面,新势力似乎总有突围之机,社交社区巨头对于后来者的拦截,常常以失败告终。比如作为全球第一大社交帝国的Facebook,在与Tiktok、Snapchat、Discord等后起之秀的攻防战中,均告败北。

社交赛道为何新变局迭起?新势力如何求生突围?如何重估社交平台价值?本文复盘了国内外多个社交巨头和独角兽的成长路径,试图寻找答案。

“社交赛道看起来像个黑洞,确实失败率很高,但其实这个黑洞是分叉的”,一位投资机构合伙人告诉《财经故事荟》。

而新玩家的突围之道,就是反其道为之的差异化。

比如Snapchat独创阅后即焚,大幅度降低社交压力,突破扎克伯格社交帝国的包围圈,成为年轻人最爱的社交平台。

虽然Snapchat俘获了不少年轻人的社交芳心,但依然有后来者突围,比如Discord。去年,微软一度出价120亿美元,也没能收购Discord团队。后者拒绝微软的理由有点凡尔赛——公司成长太快,收购要约太多。

Discord的后发而上,是因其切入了游戏社交这一被社交巨头轻视、但年轻受众广泛的缝隙,而后由1到N,走到游戏之外,如今已经手握1.5亿月活用户,成为社交赛道的新势力。

回头再看中国,也是如此。

微信以熟人社交独占鳌头之后,模仿微信的一众玩家,都未有起色。但与微信反向而行,主打陌生人社交的陌陌,却在缝隙之地,找到增长机会——去熟人化,鼓励用户通过设置屏蔽通讯录好友。

陌陌之后,依次又有快抖、小红书、Soul等新玩家崛起。

与陌陌定位于颜值社交不同,Soul找到了兴趣社交的新路径——为了“反颜值”,Soul甚至不支持用户上传真人头像,最终以“兴趣社交”扳倒“颜值社交”。

根据Mob研究院的报告,超过四成的Z世代偏好寻求有共同兴趣爱好的陌生人,相比之下,寻找颜值、身材对胃口的陌生人比例仅为14.8%。

其二,新玩家因为其切口较小,或者路径较新,反而更容易针对某一圈层,提供深度链接和高粘性吸引力。

Discord深谙其道,在游戏语音社交之外,拓展了一个重要功能——社区,一个让玩家们在游戏结束之后还能继续深入交流的地方,这也助力Discord破圈到游戏之外,用户在这里建立学习小组、俱乐部、艺术社区、本地社区等。

回看Soul也是如此——相比浮于表面的颜值社交,深入内心的兴趣社交,吸引用户在此表达真我、任性放飞,基于共同兴趣,组建创业、学习、宠物等一个个高粘性的兴趣小部落。

发展早期依靠差异化寻路,接下来,跨界混搭,谋求增量,成为了社交平台的共识。

比如,2016年8月,小扎实控的Facebook、Instagram、Whatsapp等平台,先后推出了Snapchat最受欢迎的功能——Stories。

面对Faecbook军团的同质化围攻,Snapchat毫无招架之力,DAU环比下滑。而其自救之路,则是学习Twitter,推出了“Discover”,吸引媒体、名人入驻,丰富专业内容生态。借此一举,Snapchat重回增长通道,用户规模轻松碾压Twitter。

回看中国,丰富业态也成为共识。就连图文时代崛起的社交霸主微信也在积极拥抱视频化,据视灯研究院估算,微信的视频号虽在快抖之后上线,但势头凶猛,2022年DAU有望达到6亿,有望超越快手,比肩抖音。

Soul也是如此,最早其高举“兴趣社交”的旗号入场,而后搭建越来越多元的社交场景,用户可以通过灵魂匹配、语音匹配(1V1语音场景)、兴趣群组(文字交流场景)、群聊派对(多对多语音场景)、脸基尼匹配(3D头像遮脸视频场景)、广场内容、狼人杀等不同方式,无压力开启社交,融合了“兴趣社交”、“语音社交”、“游戏社交”等。

为何社交平台会走向无界化?答案在三。

首先,社交用户不再专一,游荡于不同平台。GWI的报告显示,全球典型的社交用户,2021年月均访问7.5个社交平台。另据《福布斯》报道,阿联酋人均拥有10.5个账号,是“全球人均社交媒体账户数量最多的国家”。

用户的三心二意,加剧了社交平台的危机感,以更多元功能、更丰富场景粘住用户,成为必然。

其二,社交平台进入“元宇宙”形态,越来越多的社交关系在线上完成,需要多元场景去对接。去年一份调研显示,八成受访大学生自称线下社恐,线上社牛,在线社交成为一种主流。

其三,社交平台账号大多允许互联互通,比如,小红书、B站等平台都支持微信一键登录,用户倾向于把同样内容发布于不同平台,也推动了社交平台在功能上变得交叉化。

新玩家反向突围,老玩家跨界谋增,掀起了浩浩荡荡的社交新变局。

拥有海量用户的社交帝国,距离金钱帝国通常仅有一步之遥。不过,新玩家和老玩家在变现路径上,存在明显差距——老玩家高度依赖To B端的广告变现,新玩家则更倚重于To C的用户付费机制。

广告变现,是多数社交巨头们驾轻就熟的模式,通常也是第一大营收来源。

以Facebook为例,2022年Q1营收大盘中,广告贡献占比高达96.7%,而在2021年全年,广告营收的贡献占比更是超过了97%。无独有偶,推特、Snap等,也是靠广告撑起营收大盘。

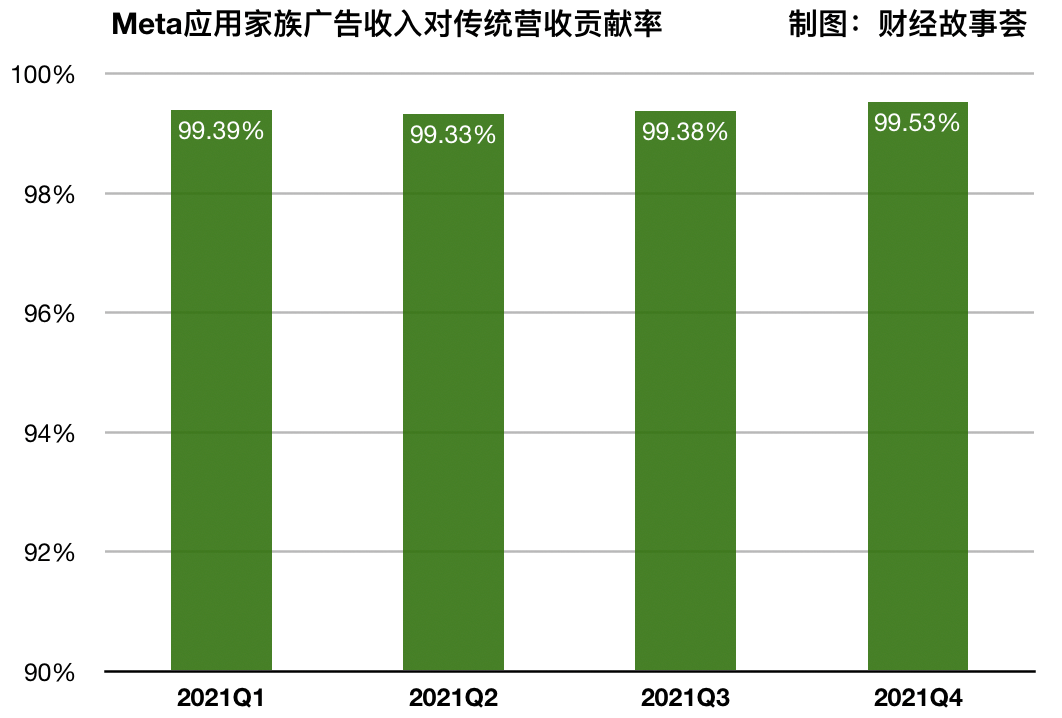

而其母公司Meta旗下应用家族的整体广告收入,2021年对其传统业务营收的贡献率更是高达99%以上。

广告变现的模式,优点明显,容易起量,做大规模,而且毛利率较高。

但广告模式短板同样凸显:其一,广告大盘容易受到经济周期影响,以及外部因素干扰。

根据市场研究公司Lotame的预测,2022年,苹果最新隐私政策将给Facebook带来超120亿美元损失,而Snap和推特的广告业务,也将因此分别受损5.46亿美元、3.23亿美元。

回看国内市场,在今年3月,随着网信办推动“信息算法服务新规”实施,中国社交平台的个性化广告也被带上“紧箍咒”。

第二个短板在于,广告可能会伤害用户体验。

B站的“贴片广告风波”就是一例。2014年,陈睿在微博中承诺“永不加视频贴片广告”,两年后,B站多部番剧都加上了贴片广告,引得用户怒骂B站“出尔反尔”。

正因如此,主要服务年轻人的社交新势力,都在广告变现上较为谨慎,目前主要营收多来源于C端的用户付费。

手握1.5亿月活用户的Discord,平台上没有任何广告,因为创始人担心广告会让平台变味,招致用户反对。因此,其收入来源主要依赖于平台的增值服务Discord Nitro,价格为 9.99 美元/月。

Soul也是如此,当下主要营收模式有三个:VAS增值服务、广告、Giftmoji社交电商业务。

从其披露的招股书显示,2020年,Soul的营收中,To C 端的用户增值服务,对营收大盘的贡献率高达97.4%,自2020年第三季度开始推进的广告服务贡献约为2.6%。

有内部人士解释, 目前Soul对广告变现相当克制,甚至主动放弃了不少广告变现的机会,而其广告变现的底线,就是“用户认可”,必须在“活跃用户和品牌”都满意的情况下,才会尝试广告变现,在广告主的挑选上也相对严苛,主要面向年轻潮流品牌等。

用户增值服务变现模式的长板在于,相比广告,其不会对用户造成干扰,而且不受经济周期波动影响。

这从Soul的财务数据中也可见一斑。据36氪报道,2021年Q2,Soul营收3.7亿人民币,毛利率85%,同比增长超过270%;付费用户达到175万,同比增长80%,付费率达到5.2%。

此外,其月度ARPPU高达71元人民币,同比增长52%,而在2019年,和2020年,这一数据分别为21.9元和43.5元,两年翻了三倍多;月均用户付费数量也在高增长,2019年26.89万,2020年92.93万,2021年一季度则提升至154万。

付费意愿高的年轻用户群,还为平台带来了次生变现机会,比如虚实结合的经济体系——变现原点也是用户付费主导。

目前,Discord正打算引入Web3钱包,大概率是把其作为平台的元宇宙货币,进而流通虚拟商品。

虚实结合体验和相应经济模式的打造,Soul出手更快一些。2021年Q1,Giftmoji社交电商业务上线,主张打造虚拟与现实结合的社交、购物体验。

此外,早在2019年,Soul就推出了“超萌捏脸”工具,鼓励用户自发创作虚拟头像。到了2021年6月,Soul顺势上线“个性商城”板块,创作者经济系统雏形逐渐初现,即由平台提供简单易上手的内容创作开放系统,由捏脸师自行创作虚拟形象,并上传商城进行销售,获得经济收益。

目前,据媒体报道,该平台头部捏脸师收入已经达到五万元。

从本质上来看,Soul的“捏脸经济”,其实就是元宇宙时代的经济系统——在虚拟世界里构建了可持续轮转的经济闭环。

而元宇宙第一股Roblox的营收大头,其实也是C端用户付费——会员服务、付费道具、部分付费游戏等。

为什么社交元宇宙里的新玩家,变现模式从To B 变迁到了 To C 呢?

很大的一个原因在于,互联网早期用户习惯了免费,大多属于价格敏感群体,而年轻人偏爱悦己性精神消费,是体验敏感群体,愿意为此买单,这让社交新势力有底气拒绝广告诱惑。而无论是Discord、Roblox、还是Soul,Z世代年轻用户的占比都达到了七八成。

另据尼尔森发布的《中国单身经济报告》,在中国2.4亿的年轻单身群体中,42%的单身消费者习惯为悦己买单——无论是在Discord上每月花费9.99美金,换取没有广告打扰的环境,还是在Soul上花费几十元,下单一个心仪的虚拟头像,莫不如此。

综上,社交变现主路径,从To B向To C大迁移,自然不足为怪了。

不过,To B、To C变现模式, 并非绝对互斥关系。归根结底,新社交巨头拒绝的并非广告,而是对用户体验的伤害,待到模式成熟,应该都会启动或者提升广告权重。

以曾经拒绝广告的B站为例,2016年开始尝试广告,到了2021年,广告收入已经占到总收入的23.3%。以此增速,有望在三五年后成为B站第一大营收来源。

只要手握粘性用户,To B还是To C,更多源于取舍,而非限于能力。

当社交平台的商业变现模式重点,从To B迁移到To C 时,其估值逻辑必然发生迁移——用户数量之外,主流用户群体的关键特性,比如年龄、时长、兴趣等变量,成为影响估值的重要因子。

不妨先看一个案例。同为社交平台,小红书月活用户2亿,远低于微博的5.73亿月活,但小红书市估值200亿美金,是微博市值的4倍,如此测算,小红书单个用户价值竟然达到了微博的10倍左右?

可见,社交平台的价值,并不简单取决于用户数量。

如果抽离出共性,我们可以得到一个简单却有效的公式:

社交平台总价值=用户数量的平方*用户时长*ARPPU(付费用户平均收入)/用户年龄

而用户数量平方加权的依据在于,根据梅特卡夫定律,网络的价值和网络节点中用户的平方数成正比。换句话说,2倍的用户量,可以带来4倍的估值差。

不妨以此测算下Snap和Facebook的市值。

2022年Q1财报显示,Facebook日活用户19.6亿,Snap的日活用户为3.32亿,前者用户是后者的5.9倍,假设其他变量不变,则Facebook的市值应该是Snap的34.8左右。

但其实,Facebook的市值仅仅是Snap市值的10倍左右。原因在于,Snap在用户时长、用户年龄、ARPPU等三个维度,都更胜一筹。

先来看年龄,Facebook如今面临的一大危机,就是“老龄化”,自2019年以来,Facebook的美国青少年用户数量下降了13%,预计未来两年将下降45%,年轻人给其贴上了“四五十岁中老年人社区”的标签。

另据投资银行Piper Sandler今年3月的调研显示,41%的年轻人最爱Snapchat,而最爱“Facebook”的年轻用户占比仅为2%。

用户年龄越年轻,则用户时长和平台粘性通常更高。

调研显示,整体用户年龄偏大的Facebook,其18-24岁的年轻群体每天使用38分钟,为头部社交平台同年龄段用户时长最低;而Tiktok和Snapchat同年龄段用户时长分别为57和53分钟,为同年龄层中最高。

因此,无论中外社交平台,都热心拉拢年轻的Z世代用户。而社交赛道突围的新玩家,“年轻”是共性优势——在Roblox宇宙里,25岁以下的青年用户占比高达85%,而Snapchat85%的用户不到35岁。

再以Soul为例,2021年3月的数据显示,其平台DAU中90后用户占比达73.9%。同期,Soul平台每月活跃天数超15天的用户比例达56.4%,日均DAU打开次数为24次,为行业最高,且日均使用时长在40-50 分钟,几乎与Tiktok和Snapchat持平。

在互动率上,Soul的数据也可圈可点。2021年3月,89.1%的月活用户会积极发帖、评论或私聊,57.1%的日活用户发送私聊消息,且平均每天发送62 条点对点的消息。

时长越长,互动越多,粘性越高,带来了更多的变现机会和更大的变现潜力——自然也能带来更高的估值/市值。

年龄越低,通常也意味着付费意愿更强、更得广告主青睐,平均ARPPU值也会一路走高。

比如,在Soul平台上,购买虚拟头像的用户中,18—27岁(Z世代)消费者占比最高,达到50.4%,最多购买过53次。其次是27—35岁,占比约为40%。

而广告主也更为青睐青年用户。

据申银万国发布的《进击的Z世代》显示,中国Z世代的年度开支达到4万亿人民币,已占全国家庭总开支的约 13%,达到全世界最高水平,作为“消费担当”,也成为了广告主最想俘获的目标群体。

另据QuestMobile发布的报告称,Z世代活跃度最高的APP就是社交平台。因此,广告主要想触达转化95后,年轻人社交平台是首选。

综上,社交平台的估值逻辑,不应仅仅倚重用户量级,应该引入用户年龄、使用时长、人均付费能力等变量综合考量。

从这个维度来看,推特的卖身价440亿美金,真的不算便宜——日活用户2亿低于Snap的3.23亿,用户平均年龄40岁也远高于Snap,售价却高于后者彼时的市值407.77亿美金。或许,其中的一部分溢价,是霸道总裁马斯克在为“网瘾情怀”和“言论自由”买单。

《2022年全球数字概览》报告显示,截至2022年1月,全球社交媒体用户超过46.2亿,在全球总人口中占比58.4%,忝列第一大互联网应用品类。

正如以色列学者尤瓦尔·赫拉利在《人类简史》中所说,社交是人类的一种生存本能,社交和人类是彼此依存的孪生体。

一代人必然有一代人的社交平台,从结绳达意,到飞鸽传书,从短信电话到QQ微信,从图文传情到视频互动,再到当下最火的元宇宙社交,一代代年轻人站上潮头,一轮轮社交赛道权力更迭。当用户流变,当业务进化,当故事更新,社交新势力的价值标尺必然也同步而变。